天眼新知 | 2023年风险投资市场 坚守初心 适应变化 方得始终

一、总体概述:大模型“狂欢”,产业资本“遍地开花” 国资LP“崛起”

2023年的风投市场在大模型的“狂欢”,产业资本的“遍地开花”以及国资LP的“崛起”中结束了“斑斓璀璨”的一年。但与此同时,募资难、资本寒冬的论调始终漂浮在市场的上空,投中一只独角兽始终是机构的“夙愿”。

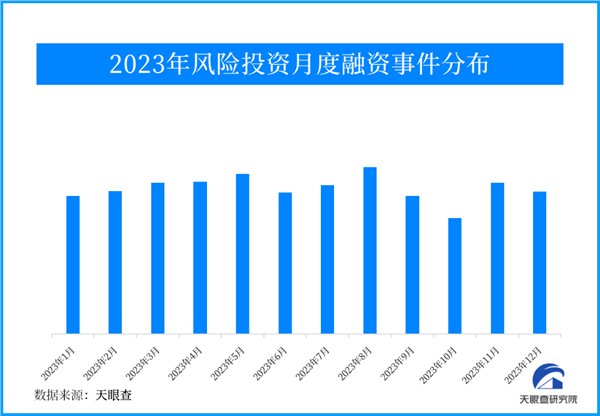

纵观2023年的风投市场,无论从融资事件的笔数或是说融资金额较2022年,均有着一定的降幅。从月度数据来看,融资事件数量“稳定”在300起以上,融资事件在8月、5月以3月,均超过400起,位居前列,融资金额也在对应的年份占据着主要位置。唯一特殊的在于“一头一尾”,1月以及12月,融资事件数量虽然不及其他月份,但融资金额确实年度唯二高的月份,金额超过了800亿元。其中缘由不乏年初对于市场发展的“超预期”以及年终的“翘尾因素”共同促进了融资金额的暴涨。

二、行业分析:集成电路、生物技术和制药以及新能源位居前列

风投市场由于其行业属性,除了对于初创型企业价值的挖掘外,目前更是促进前沿行业发展的重要工具,承载着创业者与投资者“双向奔赴”的梦想。

从融资事件行业分布的整体来看,先进制造、医疗健康以及企业服务,三者牢牢占据前三甲的位置,汽车交通以及电商零售紧随其后。

而从行业细分数据来看,集成电路、生物技术和制药以及新能源,非常集中了体现了2023年的趋势。集成电路,吸金又“吸睛”,生物技术和制药抗周期的“利器”,新能源,特别是新能源汽车几乎就是现在中国制造创新和发展的代名词,产销以及渗透率屡创新高,“出海”更是有关企业全球布局的实力写照。

2023不可不提的就是人工智能以及大模型,“千模大战”的话题贯穿了全年的热点话题。作为2023年为数不多的可引爆市场的重要行业事件,反倒是许多机构“望而却步”了,究其原因:一是大模型公司所需资金量太大,二是市场前景应用还有待探索,或许在2024年有能力开发杀手级应用的企业脱颖而出,引领行业的发展。

除大模型外,新能源汽车、机器人等硬科技,咖啡、新茶饮等新兴零售业,均在2023年表现出“优异”的成绩,一直处于市场的热捧以及媒体报道的中心。

三、投资机构分析:传统VC 公司CVC 产业基金 三者同场竞技

现阶段的风险投资几乎就是“创新”的代名词。其对各类型初创型企业的“无私帮助”造就了企业与机构之间的“双赢”,不仅成为创新的风向标,更是推动国家创新发展的重要力量。

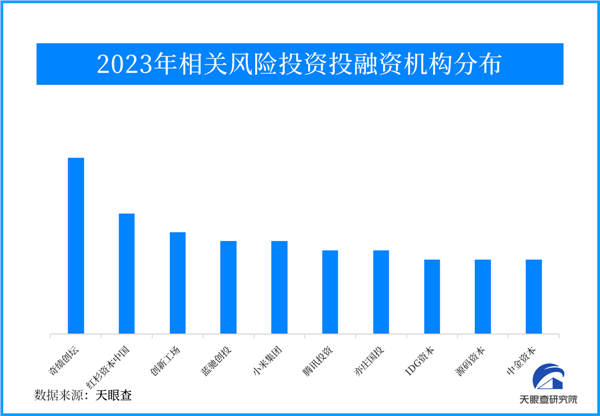

从传统VC(venture capital)来看,奇绩创坛、红杉资本中国以及创新工场,“出手”次数位居前列,分别有19起、13起以及11起的投资记录。红杉与创新工场自不必说,红杉中国“脱胎”于美国知名风险投资机构,在中国大陆所取得的成绩丝毫不逊于美国本土,多笔投资已成为中国商业的中坚力量。而另一面,奇绩创坛与创新工厂,因两位创始人而有着类似的基因,两位同为高科技大厂的高管且同为师兄弟,2023年人工智能再次大火让陆奇与李开复,两位“最”懂AI的科学家、企业家再次走到了聚光灯下。

从CVC来看,小米集团、腾讯投资以及阿里巴巴,出现在了靠前的位置。由于公司本身“基因”不同,投资领域也有着典型的公司属性。小米,以制造业为主,多次出现了先进制造业,诸如:芯片、机器人等相关企业的股东名单中,而腾讯作为非常成功的“投资者”,其投资更加多元,以游戏为主,兼有医疗健康、企业服务,阿里巴巴以电商零售为主,企业服务与先进制造业有广泛的涉猎。

从产业基金来看,中移创新产业基金(中国移动)、越秀产业基金、河北沿海产业投资基金、国家集成电路产业投资基金以及苏州吴中经开区产业投资等多类型的产业基金出现初创企业的名单之中。

四、轮次分析:,A轮、战略投资、天使轮

从轮次分布来看,A轮、战略投资、天使轮、Pre-A轮以及B轮,相关轮次的融资事件数量位居前列,分别有938起、919起、897起、530起以及433起。

从轮次分布中可看到战略投资的笔数在明显增加,而较早轮次的融资数量相对往年有着明显的减少,种子轮仅有121起。

五、区域分布:广东、江苏、上海、北京以及浙江 还是TA们

创新不仅是国家级发展战略,对于地方经济的发展在当下也有着举足轻重的作用,而风险投资就是其中高效的催化剂。对于地方创新发展,风险投资机构不但吸引知名机构入驻,打造金融创新集群,更可以“引凤筑巢”,构建良性的创新生态,实现“产学研用投”的全产业投资生态,助力地方经济、产业的发展。

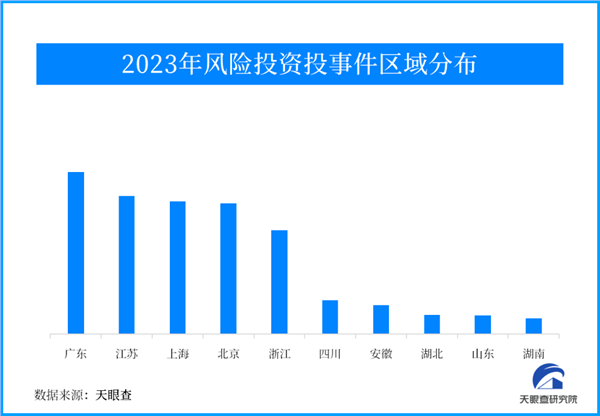

从省级分布来看,广东、江苏、上海、北京以及浙江,融资事件数量分别拥有872起、743起、714起、703起、560起,融资事件几乎占据融资事件的7成以上,引领了初创企业的发展,名副其实的创新高地。

而从市级分布来看,深圳、杭州、苏州、南京以及广州,融资事件数量位居前列,分别拥有576起、386起、340起、200起以及164起。

北京:人工智能产业高地

“剥掉‘白菜帮’,做好‘白菜心’”。世界新一轮科技革命风起云涌,北京已成为全球创新创业最活跃的城市之一,为建设世界科技强国、实现高水平科技自立自强贡献能量。

从融资事件的分布来看,前沿技术、生物技术和制药以及集成电路,三个行业位居前列,分别拥有63起、61起以及43起。

从北京市行政区域分布来看,海淀区、朝阳区以及大兴区,所拥有的融资事件位居前列,分别为316起、127起以及79起。

从轮次分布来看,天使轮、战略投资以及A轮位居前列,分别拥有144起、132起以及107起。

作为人工智能产业的高地,北京市大模型相关初创企业毫无疑问问鼎全国首位,这也是与其他创新型城市较为不同的点就是在于:北京的创业高光时刻从互联网延续到了大模型,其深厚的科研资源、人力资源以至于资金是全国其他城市不可比拟的,加之北京市政府出台一些列促创业的利好措施,北京仍然是创新创业者的首选“落脚地”之一。

上海:“五个中心”建设引领创投发展

上海,金融“魔都”,不仅有着众多金融企业,其科创实力也可不小觑。在上海市建设“五个中心”的精神引领之下,以数字经济、绿色低碳等前沿产业为抓手,加速未来产业领域布局,不断提高着上海创新的核心竞争力。

从行业分布来看,集成电路、生物技术和制药以及医疗器械,位居前三,分别拥有94起、81起以及37起。新能源、新材料紧随其后,分别拥有35起以及29起。上海作为我国集成电路产业发展的高地,根据2021年上海市集成电路行业协会统计,上海市总销售额为2578.85亿元,销售额全国排名第一,其产业实力可见一斑。再者,上海市作为传统的汽车大省,在新能源汽车如火如荼的发展之势下,新能源相关融资事件较其他省市也是排名靠前,仅次于深圳市。

从上海市行政区域分布来看,浦东新区、闵行区以及嘉定区所拥有的融资事件数量位居前列,分别拥有282起、95起以及66起。

从轮次分布来看,A轮、战略投资以及Pre-A轮位居前列,分别拥有153起、139起以及90起。

深圳:“深圳经验”

深圳是国内最早探索创业投资和孵化本土创投行业的先行城市,经过20余年发展,与北京、上海等位列中国三大创投重镇。拥有千亿级政府引导基金、百亿级的天使母基金,培育深创投、达晨创投、同创伟业、松禾资本等一批具有影响力的本土风投创投企业,为全国创投行业提供了“深圳经验”。

从行业分布来看,集成电路、新能源以及生物技术和制药,三者位居前列,分别拥有75起、52起以及39起。

从轮次分布来看,A轮、天使轮以及战略投资占据主要位置,分别拥有122起、107起以及86起。

苏州:创新已经成为引领苏州发展的第一动力

当前,苏州在国家自主创新体系中的地位正日益突出,各类高端创新资源加速汇聚,苏州国家实验室、深时数字地球国际大科学计划、国家新一代人工智能创新发展试验区等重大科创平台相继落地,C9高校在苏州全部实现重大布局,去年全社会研发投入达千亿元、占GDP比重为4%,居全国第四,创新已经成为引领苏州发展的第一动力。

从行业分布来看,集成电路、生物技术和制药以及医疗器械,位居前三,分别拥有68起、53起以及38起。对比苏州市当前的产业结构与布局,可以看出,当前的金融扶持政策具有一定的先导性与支持性。

从轮次分布来看,A轮、天使轮以及Pre-A轮位居前列,分别拥有82起、62起以及51起。

成都:产业建圈强链持续取得成效

近年来,成都大力促进科技创新创业以及科技成果转化,投融资环境不断改善。

成都的投融资事件不仅数量上持续增长,而且在多个产业生态圈如电子信息、数字经济、大健康等实现了明显增长,产业建圈强链持续取得成效。

从行业分布来看,集成电路、生物技术和制药以及通信技术,位居前三,分别拥有68起、53起以及38起。

从轮次分布来看,战略投资、A轮、天使轮位居前列,分别拥有43起、31起以及28起。在投资阶段上,整体看成都“投早、投小、投硬核”的创投生态正在不断完善。

创业投资是实现技术、资本、人才、管理等创新要素与创业企业有效结合的投融资方式,是促进科技创新成果转化的助推器。成都创业投资机构数量居中西部第一,创业投资活跃度领跑中西部。

天眼查数据研究院认为,2024年的创业投资方向正在向人工智能、绿色能源、生物科技、电子商务、虚拟现实等多个领域拓展。投资者需要密切关注这些领域的发展,以便把握未来的商业趋势和投资机会。同时,投资者也需要具备风险意识和长期投资的理念,以应对不确定的市场变化。

下一篇:没有了

相关文章:

相关推荐: