双重利好助推,基建股进入第二个博弈期!

今日基建板块大幅走高,截止发稿,建研设计、重庆建工、龙元建设、成都路桥、中材国际、中铝国际涨停;中国电建、深水规院等个股涨幅超5%。

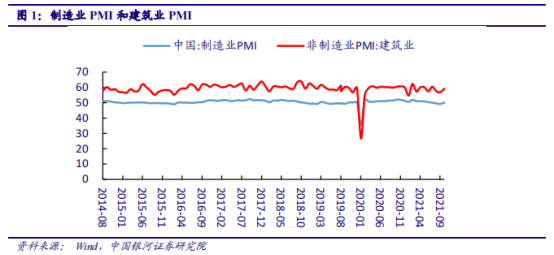

11月建筑业PMI为59.1%,环比上升2.2pct;建筑业新签订单指数为54.2%,环比上升1.9pct,建筑业生产和市场需求加快扩张。从行业情况看,土建工程建筑业商务活动指数和新签订单指数分别为60.5%和56.5%,环比上升5.4pct和0.5pct,表明随着专项债加速发行以及部分“十四五”规划重大项目落地,基础设施建设进度有所较快。

政策面上来看,12月8日至10日,中央经济工作会议在北京举行。会议对2022年经济工作提出了“稳字当头、稳中求进”的总体要求,要求政策发力要适当靠前,保证财政支出强度,加快支出进度,适度超前开展基础设施投资。

此外,会议还要求要继续深化供给侧结构性改革,突破供给约束堵点,打通生产、分配、流通、消费各环节。房地产方面,会议要求要继续坚持“房住不炒”定位,坚持租购并举,加快发展长租房市场和保障性住房建设,支持商品房市场更好满足购房者的合理住房需求,因城施策促进房地产业良性循环和健康发展。

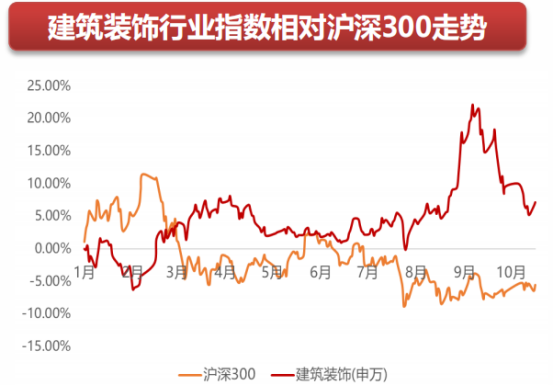

从板块整体走势来看,建筑板块经过五年的下探,今年终于跑赢大盘,2021年初至11月底申万建筑装饰指数上涨7.0%,跑赢沪深300指数约13.9个百分点。

当前,我国经济增长已由过去的高增长转变为新常态下的中高增长阶段,从建筑业增长周期与经济周期的关系来看,经济增速下滑将直接影响建筑业的需求。截至2021年11月30日。建筑指数动态PE为9.09倍,在过去10年的历史分位点为8.77%。

PB为0.89倍,在过去10年的历史分位点为8.19%。市销率为0.26倍,在过去10年的历史分位点为24.56%。股息率为1.98%,在过去10年的历史分位点为71.93%。建筑行业估值处理历史低位,股息率处于高位。

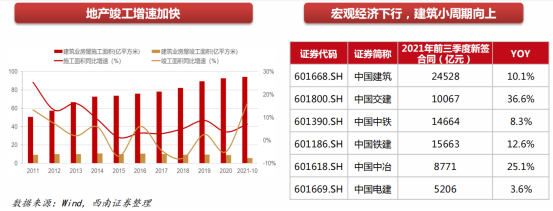

以房屋新开工面积增速和竣工面积增速表现的建筑业周期则较为显著,按照这一标准,建筑业小周期长度大约为2-3年,2021年竣工加速,叠加未来政策预期地产端未来增速或将下行。今年上半年以来,大型建筑央企新增订单整体仍保持较好的增长,近年来建筑央企、国企订单情况良好,预计未来几年具有较好的经营空间。

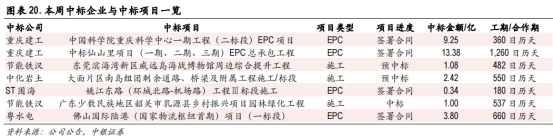

而除了央企之外,其余上市公司上周新签订单中标1项,预中标2项,签署合同4项,中标和新签订单合计金额27.8亿元人民币。

中泰证券认为,基建股第二波行情的核心逻辑在于经济下滑存在惯性,叠加宽松政策时滞与外需冲击,7、8月宏观数据可能持续低预期,从而引发新的宽松政策和预期。从7月份的宏观数据来看,工业增加值、社融、零售等数据均低预期。

广义基建投资增速大幅下滑至1.8%,房地产开发投资虽有所反弹,主要依靠土地购置费支撑,剔除土地购置费的房地产开发投资增速为-4.11%。

整体来看,内需下滑的惯性是超预期的。虽然地产数据短期略超预期,但扩内需基建先行的节奏并没有变。基于此,中泰证券认为基建政策进入第二博弈期,基建股第二波上涨条件逐渐具备,建议继续配置。

这将是一轮反弹行情,核心原因在于新签订单周期性下滑短期难以改变,政策端大放水或单压基建的概率不大,但反弹的空间还是存在的:

首先,政策还有博弈的空间。下半年很可能出现内需外需冲击的共振,并带来新的政策宽松的预期。其次,中国铁建(601186.SH)等龙头业绩存在超预期的可能。

此外根据地产、基建共振的思路,房地产产业链在政策上的边际改善可能逐渐优于基建,中泰证券认为中国建筑(601668.SH)这类集地产、房建于一身的价值型龙头在四季度将是非常好的选择,中国建筑短期逻辑有两个方面:①政策存在边际改善的空间,可以提估值;②宽松政策下,房地产建安投资反弹带动业绩改善。

下一篇:没有了

相关文章:

相关推荐: