果然“降息”!刚刚,央行宣布:下调10BP!

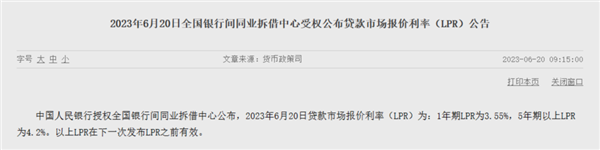

6月20日,人民银行授权全国银行间同业拆借中心公布了新一期贷款市场报价利率(LPR)。其中,1年期LPR为3.55%,上月为3.65%;5年期以上LPR为4.2%,上月为4.3%。1年期LPR、5年期以上LPR均较上月下降10个基点。

LPR较好地反映了货币政策取向和市场供求变化,目前新发放贷款已基本参考LPR定价。因此,LPR下调将有效发挥方向性和指导性作用,进一步降低企业综合融资成本和个人消费信贷成本,进而刺激实体需求。

其中,5年期以上LPR下调将有利于降低购房者的置业成本,根据记者测算,以100万、期限30年的按揭贷款为例,如果是选择每月等额还款的方式,此次5年期LPR下调10个基点,使得每月还款额减少近59元,总支付利息减少近2.11万元。

专家认为,6月LPR报价下行体现了在MLF利率下调的引导下,企业和居民贷款利率将出现新一轮下调,进而带动有效信贷需求回升。本月LPR下调也说明新一轮稳增长措施正在加码,后续财政、货币政策都有可能出台增量政策稳经济大盘。

6月LPR下降10个基点

本次LPR调整是继2022年8月以来首次调整,其中1年期LPR和5年期以上LPR均下降10个基点。

由于LPR在中期借贷便利(MLF)利率加点基础形成,日前央行下调MLF利率10个基点后,市场普遍预期LPR将会随之下降。考虑到企业贷款利率已处于历史低点,且近期楼市再度转弱,LPR的下调也在多数专家预期内。

财信研究院副院长伍超明表示,调降1年期LPR利率,有利于兼顾稳汇率、稳物价目标。当前国内银行体系流动性十分充沛,资金成本较低,短端利率过多调降的必要性不强、性价比不高。当前经济面临的核心问题在于社会有效需求不足,货币政策着力点应更多放在有效支持信贷需求上来。

对于5年期以上LPR下降,民生银行首席经济学家温彬表示,在当前地产销售再度转弱、居民加杠杆意愿持续低迷和稳增长压力依然较大的情况下,5年期以上LPR下调有助于缩窄与往年房贷执行利率的差距,提振宽信用进程。

中信证券宏观经济首席分析师程强也指出,5年期以上LPR与居民房贷利率挂钩,5年期以上LPR下调有利于活跃地产销售,促进房地产市场平稳发展。

房贷利率料降低

按照住房信贷政策规定,首套住房商业性个人住房贷款利率下限为不低于相应期限LPR减20个基点(5年期以上LPR-20个基点);二套住房商业性个人住房贷款利率下限为不低于相应期限LPR加60个基点(5年期以上LPR+60个基点)。

本次5年期以上LPR下降10个基点至4.2%,预示着购买普通住宅首套房贷利率下限降至4.0%,二套房贷利率下限降至4.8%。

二季度以来,房地产市场投资、销售等各项指标均面临下行压力,居民置业信心、房企投资信心均不足,需要更大力度的政策支持。随着5年期以上LPR下降,房贷利率也将随之下调,将降低购房者按揭成本和月供,从而刺激居民购房需求。

“只有促进房地产销售好转,才能推动市场信心恢复,进而带动房地产投资改善,实现房地产不拖经济后腿。”中指研究院市场研究总监陈文静表示,除房贷利率下调外,当前还亟需中央监管部门和地方政府纠偏核心城市不合理的限制性政策,切实支持刚性和改善性住房需求释放,向市场传递信心。

需要注意的是,央行、原银保监会建立的首套住房贷款利率政策动态调整机制依然有效。各城市政府可对当地新建商品住宅销售价格变化情况进行动态评估。对于评估期内新建商品住宅销售价格环比和同比连续3个月均下降的城市,阶段性放宽首套住房商业性个人住房贷款利率下限。

降息只是起点?

6月16日召开的国务院常务会议指出,针对经济形势的变化,必须采取更加有力的措施,增强发展动能,优化经济结构,推动经济持续回升向好。普遍观点认为,央行开展降息并引导LPR下降仅是宏观政策发力的起点,后续还有更多增量政策在路上。

“考虑到当前基本面下行压力较大,降息可能只是政策发力的序幕,后续增量政策的选择较多。”天风证券研究所宏观首席分析师宋雪涛表示,从货币政策工具看,后续可推出更多结构性货币政策工具和专项再贷款工具,定向支持高技术制造业,针对房企纾困和保交楼等民生领域。

国金证券首席经济学家赵伟指出,降息或较难缓解银行负债端成本,但可能带动资产端利率回落,或使得银行净息差有一定收窄压力。他认为,相较于净息差收窄,如何激发实体需求修复或更为关键。在央行降低融资成本、支持实体需求修复同时,“准财政”措施等或进一步推动需求释放。

此外,在伍超明看来,目前我国商业银行净息差已降至历史最低位水平,同时不良率处于历史偏高位置,银行面临的流动性、利率和资本约束趋于增加,仍需要适度降准释放充足的流动性,同时央行给银行释放更“便宜”资金,降低银行负债成本,增厚银行利润,提高其消化不良贷款和抗风险能力。

下一篇:没有了

相关文章:

相关推荐: