争议“30亿”,或是对冲财政投放和外汇占款,大概率并非货币政策转向

(原标题:争议“30亿”,或是对冲财政投放和外汇占款,大概率并非货币政策转向)

财联社7月11日讯(特约研究员 杨为敩 孟子君)刚刚过去的一周(7.4-7.8日)央行每日操作30亿元的逆回购,共计通过公开市场回笼基础货币3850亿元。部分投资者认为这是央行在向市场传递货币政策紧缩信号。实际情形或并非如此。要了解流动性或货币政策的全景,仅仅通过公开市场操作难以得出准确结论。影响基础流动性的主要有三因素:外汇占款、公开市场操作以及财政投放。从近期数据综合考查看,央行的缩量操作,或是对冲财政投放和外汇占款;从更重要的资金价格观察,目前处于价稳状态。后续,当前和近期,货币政策转向的可能性或不大。

影响基础流动性的不仅有逆回购

基础流动性会受到很多因素的影响,在这些因素中,最重要的有三个:外汇占款(央行为收购外汇资产而相应投放的本国货币)、公开市场操作(常用的方式是逆回购交易:逆回购是央行向一级交易商购买有价证券,并约定在未来特定日期将有价证券卖给一级交易商的交易行为,逆回购为央行向市场上投放流动性的操作)以及财政投放。我们可以通过简单分析央行的资产负债表得到上述结论。

在上述三个最重要的影响因素中,公开市场操作是央行唯一一个可以主动调节银行间流动性的手段。因此,考虑到各影响因素的可控性,央行往往会先考虑不太可控因素(即外汇占款和财政投放)对于基础流动性的影响,在此基础之上,再根据实际情况,去决定公开市场操作的投放量。比如,如果外汇占款或者财政投放减少的话,那为了维持基础流动性的稳定,央行就要适当增加逆回购的投放量;反之,如果外汇占款或者财政投放增加的话,那央行就要适当减少逆回购的投放量。

从上面的表述可以看出,我们不能单单根据央行的公开市场操作去判断货币政策的松紧,毕竟公开市场操作会受到外汇占款和财政投放的变化的影响,即当央行的公开市场操作比如逆回购数量出现变化时,可能是因为其他影响基础流动性的因素发生了变化,央行为了保持基础流动性的平稳因此调整了公开市场操作量,从而可以与其他因素进行对冲,并不一定说明货币政策出现了转向。而且,央行的公开市场操作还具有鲜明的季节性:每当假期前或季度末时,央行往往会因流动性的习惯性收紧而增加投放量,而当这些资金紧张的时刻过去后,央行往往又会通过公开市场操作回笼掉此前多投放的流动性。

综上,如果要了解流动性或货币政策的全景,仅仅通过公开市场操作是难以得出准确结论的。

对于央行收缩逆回购量的几个解释

近期,央行公开市场操作的逆回购规模出现了明显的缩量。对于这个现象产生的原因,除了货币政策边际收紧这个可能的解释之外,还存在一些对冲性的解释。

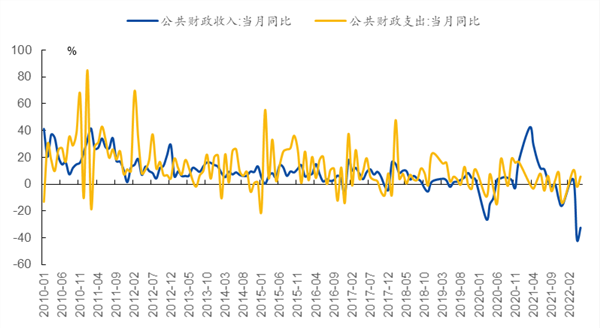

首先,可以肯定的是,近期的财政投放的力度是非常大的。从财政支出角度来看,在全年GDP增长5.5%的目标下,财政支出在持续发力去稳住经济大盘;从财政收入角度来看,自今年四月以来,增值税的留抵扣退税大幅降低了财政收入的增长速度。从图中可以看到,财政收入和财政支出的增速缺口明显扩大,大量的资金从财政端被投放了出来。在这种背景下(即财政投放对基础流动性的贡献明显增加),央行通过公开市场操作以维持流动性稳定的必要性的确是在减弱的。

图:近期的财政投放力度很大:

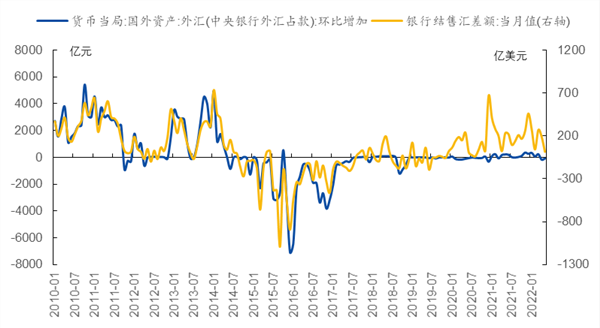

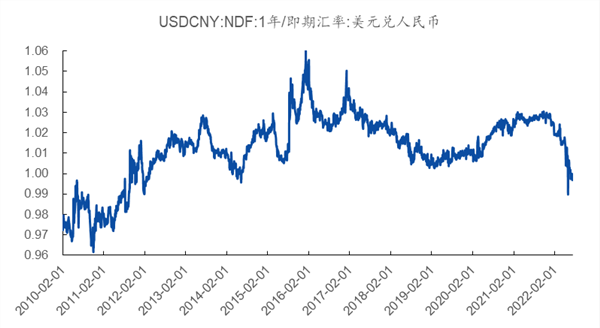

其次,外汇占款在近期也有适度上升的可能性。在2020年之后,银行结售汇顺差和央行的外汇占款之间出现了一个明显的裂口:银行结售汇顺差的中枢有所上抬,但央行外汇占款却一直呈现出极低速增长的状态。这意味着:在2020年之后,商业银行体系积累了大量的外汇头寸,且没有及时结汇。而今年以来,这些外汇头寸是有可能加速结汇的,其背景是:市场对人民币的预期非常乐观,NDF的贴水率不断下降,如果预期和头寸的条件都存在,外汇占款是存在适度充裕的可能性的。

图:2020年后,银行结售汇顺差和央行的外汇占款之间出现了明显的裂口

图:NDF的贴水率在不断下降

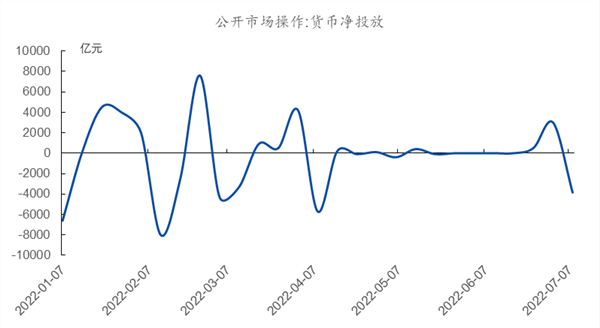

除了上述的去对冲财政投放和外汇占款的解释以外,还有一个对于央行收缩逆回购量的更为简单的解释:季末效应已经过去,即资金比较紧张的时候过去了,那央行自然没有必要去增加逆回购投放量。其实,从图中的数据可以看出,从今年4月初以来,央行的公开市场操作都处于比较稳定的状态,其每周的公开市场操作无论收放,幅度都不会超过400亿,甚至在5月下旬至6月中旬这连续四周的时间里,公开市场操作每周的净投放连续为0;只是在进入6月下旬以后,为了应对季末的资金面紧张,央行净投放了3500亿元,那么当季末效应结束后,央行自然可能通过缩量投放把这3500亿资金悉数回笼。

图:央行公开市场操作的货币净投放情况

资金价格比投放量更加重要

央行的低投放究竟是出于对冲的考虑,还是出于货币政策转向的考虑,我们可以通过观测短端利率(资金价格)去寻求更准确的答案。经验上,比起关注央行的公开市场操作的投放量多少来说,关注利率所得来的判断要更加准确,毕竟,利率是一个结果变量,可以非常及时地反映市场上流动性变化。根据央行《2021年第一季度货币政策执行报告专栏》:“人民银行在公开市场操作中更加关注DR007等货币市场短期基准利率……因此,市场在观察央行公开市场操作时,应重点关注公开市场操作利率、中期借贷便利利率等政策利率,以及市场基准利率在一段时间内的运行情况,而不应过度关注央行操作数量,避免对货币政策取向产生过分解读。”

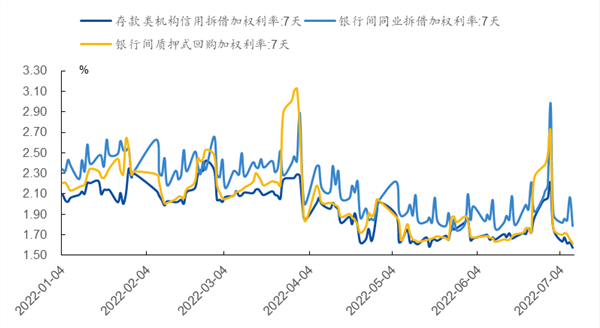

从利率端来看,当前大多数的短端利率都是下降的。R007和DR007在6月下旬经过了一小轮因季末而导致的升高后,近期又重新回到了年内的低位;当然,也有利率提供了不一样的信号,比如同业拆借利率在近期出现了一些上升。在这些利率之中,我们重点观察R007及DR007就好,毕竟对于无抵押物的同业拆借利率来说,在税期到来或月末到来之前,出现相对剧烈的波动本就正常。

从上面的分析可以看到,央行这次收缩公开市场操作投放量更可能是基于对冲的考虑。对于央行究竟是基于季末因素的过去,还是外汇占款或财政投放的增加而去收缩逆回购操作,我们尚无法得出准确定论;但从6月末上升的利率水平和近期低迷的财政收入来看,也许财政的充分投放和季末效应的结束是推动这一轮逆回购操作收缩的核心因素。

但无论如何,这一轮央行的逆回购操作的收缩,大概率不意味着央行货币政策的转向。

图:短端资金利率近期重回年内低位

如何判断货币政策的合理水平

对于货币政策在什么水平运行算合理的问题,古今中外有过数不胜数的讨论。

当然,对于这个问题的回答离不开历史研究,对每个国家来说,其历史上的利率大致的波动区间,应该都是本国央行通过不断试错探索出来的。

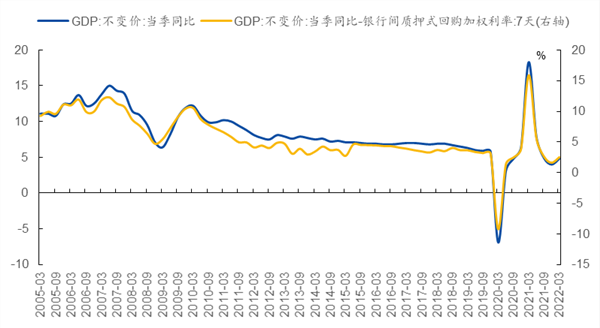

我们目前能做的,就是基于历史的利率水平,去探究现在合理的利率位置。当然,这个讨论也分短期及长期两个视角:短期的货币政策依赖于经济的名义增长率的变化,而长期的货币政策的锚应是经济的实际增长率。

就短期来说,除了经济增长之外,通货膨胀也是货币政策需要去重点考虑的:当通货膨胀水平向上时,我们的货币政策应该相应地进行收紧,而当通胀水平向下时,货币政策可以更多考虑经济基本面的需要。于是,短期的货币政策便与经济的名义增长率(经济实际增长率+通货膨胀率)相关。

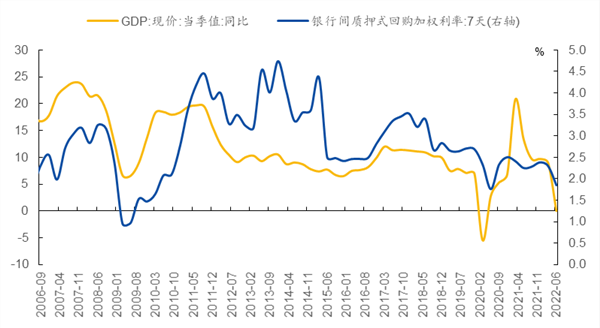

图:短期的货币政策与经济名义增长率相关

但如果从长期视角来看,货币政策就只有经济增长这一个目标了。之所以长期的货币政策可以不考虑通货膨胀,是因为在经济发展充分且不会长期受到行政干预的假设之下,通货膨胀是不可能和经济增长长期背离的。那么,在充分长的时间之内,人民收入和物价水平自然可以达到基本平衡,而不会被长期扭曲。那么,长期的货币政策应该和经济的实际增长率非常相关。

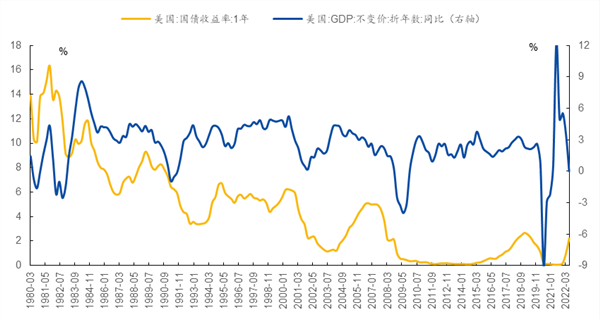

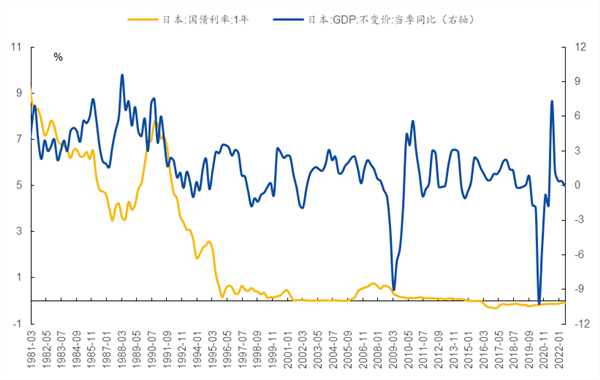

对于西方国家来说,随着经济发展越来越充分,经济的吸水性在明显下降。这时,我们需要通过越来越低的利率水平,才能把经济增长稳定在同一位置,那么,整个利率水平随着经济增长的下降会呈现出明显下偏之势。纵观西方经济体的历史,都呈现出一个利率水平相对经济增长率剧烈下降的过程。如果我们要对这些国家判断货币政策的合理水平的话,靠线性思维得出的结论应是不准确的。

图:美国的利率水平相对于经济增长率出现了显著下降

图:日本的利率水平相对于经济增长率出现了显著下降

但对于中国来说,这个计算要更加简单一些。

首先,对于中国来说,线性思维依然适用,中国还没有到那种需要极度宽松才能稳住经济增长的程度。如果我们去观察GDP和R007之间的差值的话(GDP相当于经济的回报率,R007相当于资金成本,二者相减意味着宏观层面的净利率),可以看到,这个差值和GDP增长一直保持着同向关系,而且这个关系近乎线性。

这个现象代表着,当前经济的预期管理还是非常有效的。在经济衰退时,我们的货币政策还没有把利率压到足够低的程度(宏观层面的净利率抬升)时,整个经济已经可以稳住。这意味着,虽然在经济转弱时,金融层面还没有向实体进行让利,实体就已经在货币政策宽松的发令枪下,率先开启了一轮资本开支,并把整个回报率带到更高的位置。

图:GDP和R007的差值和GDP增长之间一直保持着同向关系

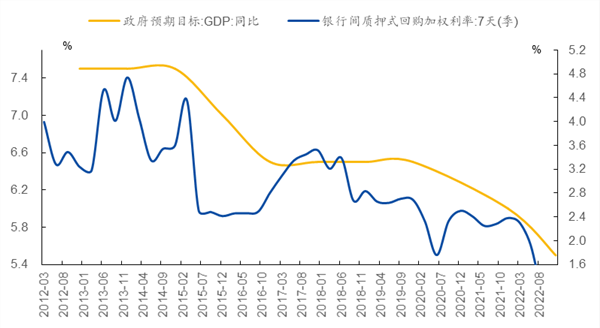

其次,如果不考虑中国为了稳住经济所执行的额外宽松空间的话,那中国的潜在增长率就是利率的一个更有效的锚。关于潜在增长率的估算方法,我们认为可以通过观测历年政府所制定的经济增长目标,这个目标不但可以粗略代表潜在增长率的走势,还可以部分代表政策的主张及力度。

如果从经济增长目标所指代的潜在增长率去考虑资金水平的话,在过去十年间,可以看到,潜在增长率每下移1个百分点,R007的中枢水平会下移130bp左右。那么,按照今年5.5%的GDP增速目标去推算的话,R007的合意位置理应在1.4%左右,这意味着,即使我们在今年看到流动性的显著宽松,但比起持续下降的经济增长中枢来说,货币政策依然存在着宽松的空间。

图:潜在增长率每下移1个百分点,R007的中枢水平会下移130bp左右

当然,就现在的环境来说,我们确实存在着一些货币宽松的阻力。欧美货币政策的收紧及国内CPI的上升都是制约货币政策进一步宽松的阻力。但这些问题都仅仅是短期问题,一旦这些阻力下降,货币政策还是存在宽松加速的可能性。更何况,当前即使存在着这些问题,货币政策也还是迎难而上,走在坚定宽松的道路之上。

下一篇:没有了

相关文章:

相关推荐: